固都税(ことぜい)とは、固定資産税と都市計画税をまとめて略した用語です。あなたが不動産を所有している場合は、固定資産税と都市計画税を払わなければなりません(都市計画税が課税されない地域もあります)。固定資産税と都市計画税の税額は、同じ納税通知書に記載されており、一緒のタイミングで納付します。

そもそも、固定資産税や都市計画税とはどのような税金でしょうか。また、不動産によっては、固定資産税や都市計画税が軽減(減税)されて安くなることはご存知でしょうか。

ここでは、不動産における固都税の計算方法についてまとめました。

固定資産税とは?

固定資産税は、その年の1月1日時点に土地・建物を所有している人が納める税金で、市町村(東京23区の場合は東京都)が課税する地方税(市町村税)です。固定資産税は、4〜6月頃に役所から送られてくる納税通知書によって納めますが、年4回に分けて納める(分納)か一括払いを選択することができます。分納の場合の納期限は、各市町村によって異なります。固定資産税を納める際、都市計画税も一緒に納めます。

固定資産税は、その年の1月1日に土地・建物を所有してる人に課税されるため、その年の途中に売却しても、その年分の固定資産税は1月1日の所有者が負担します。市町村が返してくれることはありません。そのため、実務においては、不動産売買契約時に不公平感をなくすため、契約者間で日割り計算して清算することが一般的に行われています。

ただし、納税義務者は売主なので、名目は固定資産税ですが、実際に買主は固定資産税を国に納めたわけではないため、あくまでも売買代金の一部になります。

・固都税(固定資産税・都市計画税)の清算(精算)方法についてまとめた

固定資産税の計算方法

固定資産税の計算方法

土地・建物の税額 = 固定資産税評価額(固定資産税課税標準額) × 1.4%(標準税率)

標準税率と制限税率

標準税率とは、地方税法に規定されている税率で、市区町村(地方公共団体)は条例により自由に税率を定めることができます。そのため、固定資産税・都市計画税・不動産取得税の税率は、不動産の所在する市区町村に個別に確認しなければなりません。一方、制限税率は、課税する場合に決められた税率を超えてはいけません。標準税率は自由に定め、制限税率はその上限までの税率を採用することが一般的です。(GoogleやYahoo!で「◯◯市 固定資産税 税率」と検索すれば出てきます。)

固定資産税評価額は、「固定資産税・都市計画税」「不動産取得税」「登録免許税」を計算する上で基になる金額のことで、3年に一度見直されます。平成6年度評価額以降、公示価格の70%の水準になるように調整されています。

住宅用地(土地)や新築の建物、認定長期優良住宅の建物などには、負担を特に軽減する必要があることから、固定資産税が安くなる減税の特例が設けられています。

住宅用地(土地)における固定資産税の減税

ここでの住宅用地とは、1月1日現在、住宅(マイホーム・セカンドハウス・住宅用の賃貸マンションなど)の建物が存在する土地のことを言います。ただし、建替えにより、一時的に住宅がない場合には、建替え前後の所有者が同じであれば、住宅用地となります。

・1月1日時点で未完成の新築は土地の固定資産税は安くならないのか

その住宅用地のうち、住宅1戸につき200㎡までの部分(小規模住宅用地)については、固定資産税評価額の1/6になり、また200㎡を超える住宅用地(一般住宅用地)については、固定資産税評価額の1/3になります。なお、土地の面積が、その上にある建物(家屋)の床面積の10倍を超えるときは、10倍を限度とします。

住宅用地(土地)の軽減内容

・小規模住宅用地(200㎡以下の部分) → 固定資産税評価額 × 1/6(=固定資産税課税標準額)

・一般住宅用地(200㎡を超える部分) → 固定資産税評価額 × 1/3(=固定資産税課税標準額)

こちらの計算で求めた金額を「固定資産税課税標準額」といいます。

固定資産税課税標準額とは?

固定資産税は、原則「固定資産税課税標準額×1.4%」で計算されます。

固定資産税課税標準額とは、固定資産税を計算するときの元となる金額です。

固定資産税を計算するときの元となる金額は、そもそも固定資産税評価額であり、固定資産税評価額は、国が定めた固定資産評価基準にもとづいて市町村が決定します。

建物(家屋)の場合、固定資産税課税標準額と固定資産税評価額は同じです。しかし、土地の場合は、固定資産税課税標準額と固定資産税評価額が異なります。

1つ目の理由は、減税措置があるからです。

土地が住宅用地の場合、住宅1戸につき200㎡までの部分(小規模住宅用地)については1/6、200㎡を超える部分(一般住宅用地)については、1/3に減税されるため、200㎡までの住宅用地は、固定資産税評価額×1/6=固定資産税課税標準額、200㎡を超える住宅用地は、固定資産税評価額×1/3=固定資産税課税標準額となります。

また、土地の固定資産税評価額は3年に1度評価替えが行われますが、地価が上昇したことにより固定資産税評価額が急激に上昇すると、納税できなくなる人が出る可能性があるため、仮に地価が急騰しても土地の固定資産課税標準額はわずかな上昇率(負担調整率)にしておくという措置があります。

具体的には、今年度の土地の固定資産税課税標準額は「前年度の固定資産税課税標準額×負担調整率」で決められます。

これらの理由より、土地の固定資産課税標準額は、土地の固定資産税評価額よりも低い金額になるのが通常で、およそ固定資産税評価額の1/6〜1/10程度の金額になります。

上記のように建物(家屋)の固定資産税の課税標準額は固定資産税評価額と同一です。こちらの減税は、その敷地(土地)の上に、住宅が存在する限り適用されます。ただし、「空家等対策の推進に関する特別措置法」に基づく必要な措置の勧告の対象となった特定空家等に係る土地は除きます。

空家等対策の推進に関する特別措置法とは?

こちらをみてください。

・更地(土地)200㎡の場合:減税がないので、固定資産税24万円

・空家(土地+建物)の土地200㎡の場合、24万円 × 1/6 = 固定資産税4万円

このように更地の土地のままか、建物付きの土地のどちらの方が、固定資産税が安くなるのかというと後者ですよね。そのため、現実として今にも崩壊しそうにも関わらず、解体せずに残っている空家が日本全国に多く国も頭を悩ませているわけです。

その対策の一環として、平成27年5月26日に施行された「空家等対策の推進に関する特別措置法」に規定された「特定空家等」のうち必要な措置を講じるよう市区町村から勧告を受けたものの土地については、上記の住宅用地の課税標準の軽減特例の適用対象から除外されることになりました。

特定空家等とは、「建築物又はこれに附属する工作物であって居住その他の使用がなされていないことが常態であるもの及びその敷地」のうち、次のような状態のものをいいます。

- そのまま放置すれば倒壊等著しく保安上危険となるおそれのある状態

- 著しく衛生上有害となるおそれのある状態

- 適切な管理が行われていないことにより著しく景観を損なっている状態

- 周辺の生活環境の保全を図るために放置することが不適切である状態

今後、空家についてはさらに課税強化の動きが続くでしょう。

店舗併用住宅(店舗付住宅のこと)の場合は、居住用部分の割合によって軽減率が異なります(固定資産税評価額×1/6×以下の軽減率になります)。

| 建物(家屋) | 居住用部分の割合 | 軽減率 | |

| A | 地上5階以上の耐火建築物である併用住宅 | 1/4以上1/2未満 | 1/2 |

| 1/2以上3/4未満 | 3/4 | ||

| 3/4以上 | 1 | ||

| B | A以外の併用住宅 | 1/4以上1/2未満 | 1/2 |

| 1/2以上 | 1 | ||

マンションなど集合住宅の場合、敷地全体の面積を居住用住戸の戸数で割ることにより、個々の住宅用地とされる面積が決まります。このとき面積が200㎡以下であれば、土地の共有持分に関係なく小規模住宅用地の軽減の特例の適用を受けることができます。

「タワマン」の固定資産税について

「タワマン」と呼ばれる都市部の高層マンションでは、上層階に部屋を所有するほど、従来の固定資産税の計算方法に比べて負担が重くなります。

高層マンションの取引価格は、眺めの良い上層階の部屋の方が低層階より高いのが一般的ですが、これまでは床面積が同じ部屋あれば、1階でも最上階でも同じ固定資産税でした。マンションなどの区分所有建物の固定資産税は、「全体の評価額」を「取得した専有部分の床面積割合」で按分した価格に対して課税されるからです。それが2017年4月1日以降に販売される(売買契約を結んだ)高さ60m、20階建て以上の新築マンション(タワマン)は、上層階の固定資産税が低層階に比べて高くなり、物件としての資産価値に応じて変わることになります。(2017年4月1日前に売買契約がされた住戸を含むものは除かれます。)

具体的には、中間の階の固定資産税額は現在と同じにして、1階上がることに約0.26%(10/3900[約0.256%])ずつ税額が増えます。逆に1階下がるごとに税額は約0.26%ずつ下がります。例えば40階建てのマンションで20階の部屋の固定資産税が年20万円とすると、1階は約19万円、40階は約21万円になります。

- 高層マンション1棟の合計の固定資産税額は現在と同じで、マンション内で差をつけます。

- 40階は1階より10%高い。

- 30階は1階より約7.4%高い。

- 20階は1階より約4.9%高い。

- 既存の高層マンション(タワマン)にこのルールは適用されません。

- 他の部屋より設備が充実している部屋などは別途、税額を上乗せすることがあります。

軽減(減税)の特例は、特に別途申請しなくても市町村(東京23区の場合は東京都)が手続きしてくれます。

新築住宅(建物)における固定資産税の減税

2020(令和2)年3月31日までの間に新築された住宅の場合、120㎡以下の部分に対して固定資産税額から1/2が減額されます。

新築住宅(建物)の軽減内容

・居住用部分の床面積(課税床面積120㎡以下の部分) → 固定資産税評価額 × 1/2が減額

期間については、3階建以上の耐火構造・準耐火構造住宅(マンションなどの中高層耐火住宅)については新築後5年間、それ以外の一般の住宅は新築後3年間となっています。また、条件として、居住用部分の割合が建物(家屋)全体の1/2以上であることや、居住用部分の床面積(課税床面積)が1戸あたり50㎡以上280㎡以下(賃貸住宅の場合は40㎡以上280㎡以下)である必要があります。

つまり、一般的な新築マンションであれば、6年後に固定資産税額が倍になります。

軽減(減税)の特例は、特に別途申請しなくても市町村(東京23区の場合は東京都)が手続きしてくれます。

認定長期優良住宅における固定資産税の減税

認定長期優良住宅とは、住宅を長く良い状態で長持ちさせるために決められた基準で設計・申請し、都道府県知事もしくは市町村長に認定された住宅のことです。

認定長期優良住宅の軽減内容

・居住用部分の床面積(課税床面積120㎡以下の部分) → 固定資産税評価額 × 1/2が減額

期間については、3階建以上の耐火構造・準耐火構造住宅(マンションなどの中高層耐火住宅)については新築後7年間、それ以外の一般の住宅は新築後5年間となっています。

つまり、新築かつ認定長期優良住宅の場合は、減税の期間が2年間のびるということになります。

2020(令和2)年3月31日までの間に新築された住宅で、新築住宅における固定資産税の減税条件に該当することが条件です。新築住宅の条件と同じく、120㎡以下の部分に対して固定資産税額から1/2が減額されます。もちろん、認定長期優良住宅であることも条件です。

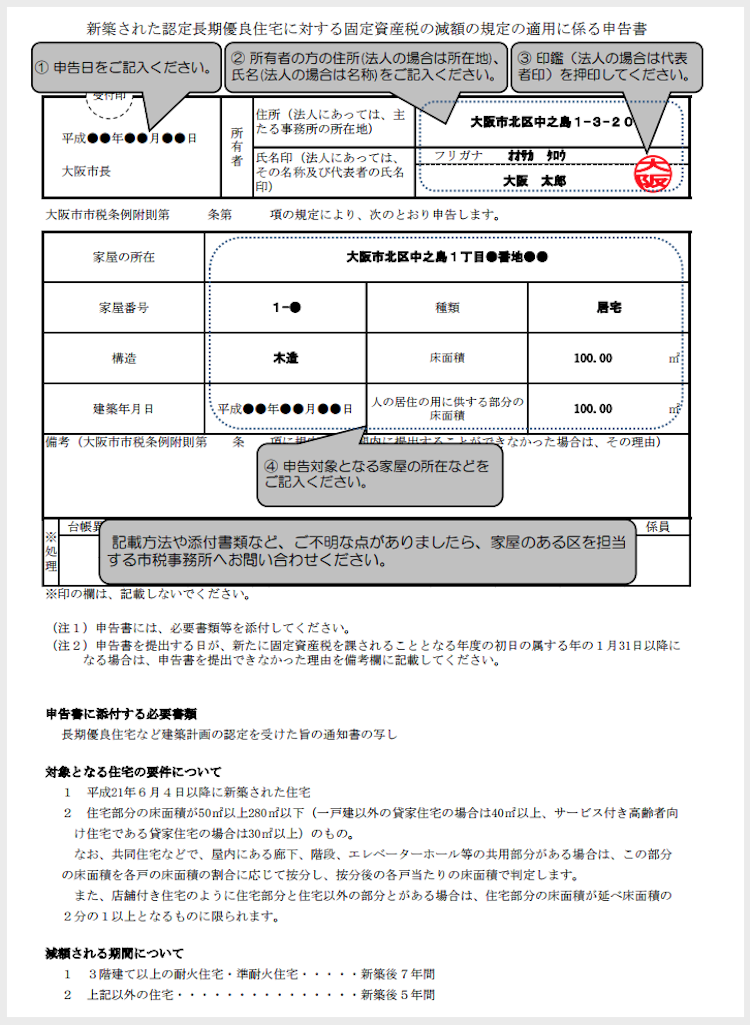

こちらは、住宅用地(土地)や新築住宅(建物)の特例と異なり、減税を受けるためには認定長期優良住宅を新築した年の翌年(1月1日新築の場合はその年)の1月31日までに、下記書類を添付して市町村に申告しなければなりません。

| ・長期優良住宅認定通知書の写し ・認定長期優良住宅にかかる固定資産税減額申告書 等

(参照:大阪市の認定長期優良住宅にかかる固定資産税減額申告書) |

耐震改修した住宅における固定資産税の減税

2020(令和2)年3月31日までの間に耐震改修した居住用の住宅で一定の要件を満たす場合、120㎡以下の部分に対して固定資産税額から1/2が減額されます。ただし、新築住宅における減税措置やバリアフリー改修住宅に対する減税と同時に適用することはできません。

耐震改修した住宅の軽減内容

・居住用部分の床面積(課税床面積120㎡以下の部分) → 固定資産税評価額 × 1/2が減額

・上記で長期優良住宅の場合 → 固定資産税評価額 × 2/3が減額

適用される期間については、耐震改修工事完了の翌年から1年度分です。また、昭和57年1月1日以前から所在する住宅で、改修後の居住用割合が1/2以上であること、現行の耐震基準に適合する改修工事が行われた旨の証明を受けていること、耐震改修工事に要した費用(補助金控除後)が1戸あたり50万円超であることの条件をすべて満たさなければなりません。

こちらも、住宅用地(土地)や新築住宅(建物)の特例と異なり、減税を受けるためには耐震改修工事が完了した日から3ヵ月以内に下記書類を添付して市町村に申告しなければなりません。

| ・耐震基準適合住宅にかかる固定資産税減額申告書 ・耐震基準に適合することを証する書類 ・耐震改修に要した費用を証する書類 ・(認定長期優良住宅の場合)長期優良住宅の認定を受けて改修されたことを証する書類 等 |

バリアフリー改修した住宅における固定資産税の減税

2020(令和2)年3月31日までの間にバリアフリー改修した居住用の住宅で一定の要件を満たす場合、100㎡以下の部分に対して固定資産税額から1/3が減額されます。ただし、新築住宅における減税措置や耐震改修住宅に対する減税措置と同時に適用することはできません。減税の適用は1戸につき1回限りです。

バリアフリー改修した住宅の軽減内容

・居住用部分の床面積(課税床面積100㎡以下の部分) → 固定資産税評価額 × 1/3が減額

適用される期間については、バリアフリー改修工事完了の翌年の1年度分です。また、新築された日から10年以上経過した住宅で、改修後の居住用割合が1/2以上で50㎡以上あること、現行のバリアフリー基準に適合する改修工事が行われた旨の証明を受けていること、バリアフリー改修工事に要した費用(補助金控除後)が1戸あたり50万円超であることなどの条件をすべて満たさなければなりません。

こちらも、住宅用地(土地)や新築住宅(建物)の特例と異なり、減税を受けるためにはバリアフリー改修工事が完了した日から3ヵ月以内に下記書類を添付して市町村に申告しなければなりません。

| ・高齢者等居住改修(バリアフリー改修)住宅にかかる固定資産税減額申告書 ・当該住宅の納税義務者の住民票の写し ・当該住宅に居住している人の資格を証する書類 ・当該改修に要した費用を証する書類 ・補助金等の助成を受けた場合は助成決定通知書等の写し 等 |

省エネ改修した住宅における固定資産税の減税

2020(令和2)年3月31日までの間に省エネ改修した居住用の住宅で一定の要件を満たす場合、120㎡以下の部分に対して固定資産税額から1/3が減額されます。ただし、新築住宅における減税措置や耐震改修住宅に対する減税措置と同時に適用することはできません。減税の適用は1戸につき1回限りです。

省エネ改修した住宅の軽減内容

・居住用部分の床面積(課税床面積120㎡以下の部分) → 固定資産税評価額 × 1/3が減額

・上記で長期優良住宅の場合 → 固定資産税評価額 × 2/3が減額

適用される期間については、省エネ改修工事完了の翌年から1年度分です。また、平成20年1月1日以前から所在する住宅(貸家を除く)で、改修後の居住用割合が1/2以上で50㎡以上あること、現行の省エネ基準に適合する改修工事が行われた旨の証明を受けていること、省エネ改修工事に要した費用(補助金控除後)が1戸あたり50万円超であることなどの条件をすべて満たさなければなりません。

こちらも、住宅用地(土地)や新築住宅(建物)の特例と異なり、減税を受けるためには省エネ改修工事が完了した日から3ヵ月以内に下記書類を添付して市町村に申告しなければなりません。

| ・省エネ基準適合住宅にかかる固定資産税減額申告書 ・省エネ基準に適合することを証する書類 ・省エネ改修に要した費用を証する領収書の写し ・工事箇所の図面・写真 ・(認定長期優良住宅の場合)長期優良住宅の認定を受けて改修されたことを証する書類 等 |

都市計画税とは?

都市計画税は、その年の1月1日時点に市街化区域内に土地・建物を所有している人が納める税金で、市町村(東京23区の場合は東京都)が課税する地方税(市町村税)です。固定資産税と一緒に課税されるため、4〜6月頃に役所から送られてくる納税通知書によって納めますが、年4回に分けて納める(分納)か一括払いを選択することができます。分納の場合の納期限は、各市町村によって異なります。

都市計画税は、道路や公園の建設や下水道の整備等の都市計画事業や土地区画整理事業の費用に充てるための税金です。都市計画事業は、都市計画法による都市計画区域内の市街化区域で行われます。

・都市計画・区域区分・用途地域・地域地区・地区計画等とはなにか

そのため、その年の1月1日時点に市街化区域内に土地・建物を所有している人に対して課税されます。都市計画税についても、その年の途中に売却しても、その年分の都市計画税は1月1日の所有者が負担します。市町村が返してくれることはありません。そのため、実務においては、不動産売買契約時に不公平感をなくすため、契約者間で日割り計算して清算することが一般的に行われています。

・固都税(固定資産税・都市計画税)の清算(精算)方法についてまとめた

都市計画税の計算方法

都市計画税の計算方法

土地・建物の税額 = 固定資産税評価額 × 最高0.3%(制限税率)

制限税率は、課税する場合に決められた税率を超えてはいけません。都市計画税の制限税率は上限0.3%として、市町村の条例で定められるので、各市町村によって税率が異なります。(GoogleやYahoo!で「◯◯市 都市計画税 税率」と検索すれば出てきます。)

住宅用地(土地)における都市計画税の減税

ここでの住宅用地とは、1月1日現在、住宅(マイホーム・セカンドハウス・住宅用の賃貸マンションなど)の建物が存在する土地のことを言います。ただし、建替えにより、一時的に住宅がない場合には、建替え前後の所有者が同じであれば、住宅用地となります。

その住宅用地のうち、住宅1戸につき200㎡までの部分(小規模住宅用地)については、固定資産税評価額の1/3になり、また200㎡を超える住宅用地(一般住宅用地)については、固定資産税評価額の2/3になります。

住宅用地(土地)の軽減内容

・小規模住宅用地(200㎡以下の部分) → 固定資産税評価額 × 1/3(=都市計画税課税標準額)

・一般住宅用地(200㎡を超える部分) → 固定資産税評価額 × 2/3(=都市計画税課税標準額)

こちらの計算で求めた金額を「都市計画税課税標準額」といいます。建物(家屋)の都市計画税課税標準額は固定資産税評価額と同一です。こちらの減税は、その敷地(土地)の上に、住宅が存在する限り適用されます。ただし、「空家等対策の推進に関する特別措置法」に基づく必要な措置の勧告の対象となった特定空家等に係る土地は除きます。

固定資産税と同様に、軽減(減税)の特例は、特に別途申請しなくても市町村(東京23区の場合は東京都)が手続きしてくれます。

固定資産税と異なる点について

固定資産税の減税にあった「新築住宅(建物)における減税」は、都市計画税には軽減の特例がありません。また、「耐震改修した住宅の減税」や「バリアフリー改修を行った住宅の減税」についても適用がありません。ただし、市区町村によっては条例により特別に軽減の特例を設けている場合があります。