あなたが不動産(土地・戸建・マンション)を購入すると不動産取得税を納めなければなりません。

ただし、不動産によっては不動産取得税が安くなるケースがあります。これを「不動産取得税の軽減の特例」といいます。この不動産取得税の軽減の特例を受けるためには、どのような手続きをすれば良いのでしょうか。

不動産取得税の軽減の特例を受けるための手続き方法

不動産取得税の軽減を受けれるかどうかについては、要件があります。

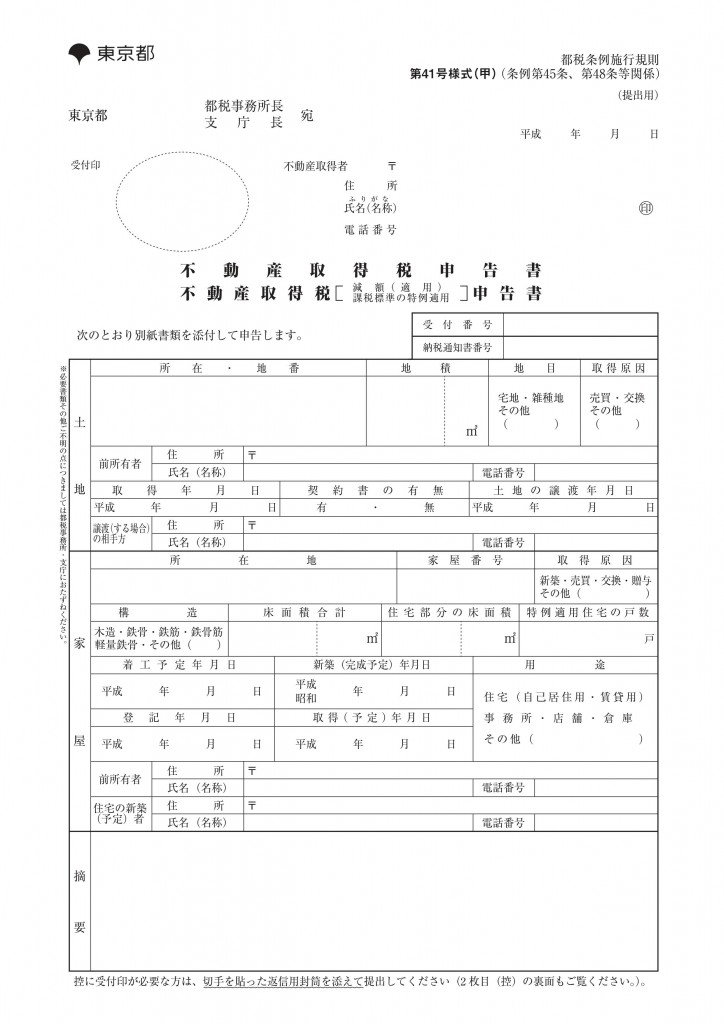

不動産取得税を申告する書類として、「不動産取得税申告書」「不動産取得税課税標準の特例適用申告書」「不動産取得税減額適用申告書」があります。だいたいこの3つは1枚にまとめられており、土地と家屋(建物部分)の2つの記載項目があります。

(例:東京都の不動産取得税申告書)

これらの書類は、不動産を取得(購入)した日から◯日以内に都道府県税事務所に対して提出しなければならないことになっています。提出期限は、東京都は60日以内、大阪府は20日以内と都道府県ごとに期限が異なるため確認が必要です。

不動産取得税の軽減を受けるためには、住宅や住宅用土地を取得した日から原則として60日以内に、不動産取得税申告書に必要な書類を添えて、土地・家屋の所在地を所管する都税事務所(都税支所)・支庁に申告してください。

しかし、実は、都道府県事務所で不動産登記の際に提出された書類などから不動産取得税の軽減措置が受けられるかどうかを自主的に判断し、処理しています。そのため、必ずしもこの申告書を提出しなければならないかというと、そういうわけではありません。

ただし、まれに処理されていない場合もあるため、不動産取得税の「納税通知書」が送られてきたら、この不動産取得税の軽減の特例が適用されているかどうか確認してください。もし、不動産取得税の軽減を受けることができるのに処理がされていない場合は、ただちに上記の申告書を提出してください。不動産取得税の軽減の特例は、期限後であってもその申告が認められないという制度ではありませんので、不動産取得税を安くすることができます。

不動産取得税について詳しく知りたい方はこちらをご覧ください。